先进工艺都是客户逼出来的,这话看来真没错。

中芯国际宣布在2020年底将量产N+1(7纳米),成本较目前市场上7纳米低10%。这是继2019年第四季度量产14纳米后,中芯国际的技术研发的再一次重大突破。

透过中芯国际2019年第四季财报可以看到,14纳米贡献当季营收的1%,表明第一代FinFET制程已经开始小批量出货。

按照晶圆代工的工艺规划,每代工艺节点至少有两种以上制程,预估中芯国际的14纳米和N+1都起码有两种技术制程,分别应用于低功耗和高性能。目前NTO客户包括高端消费电子芯片、高速运算芯片、智能手机AP和基带芯片、AI芯片、汽车应用芯片等。

在第二代FinFET制程N+1方面,2019 年第四季进入NTO(New Tape-out)阶段,目前正处于客户产品认证期,预计2020年第四季可以看到小量产出。

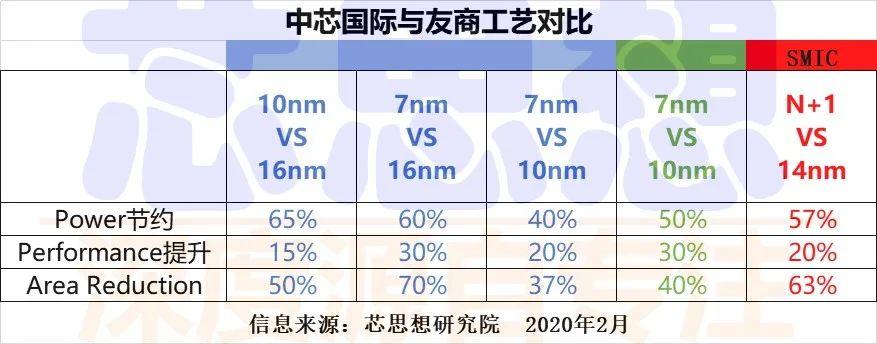

梁孟松在业绩说明会上表示,N+1与中芯国际14纳米制程比较,效能增加20%、功耗减少57%、逻辑面积减少63%、SoC 面积减少55%。

从上表来看,中芯国际N+1和目前市场上的7纳米相比,指标方面非常相似,唯一的区别在于性能提升,N+1有20%的提升,而友商宣称有30%的提升。如此看来,N+1应该位于10纳米和7纳米之间,不过现在这年头,工艺节点到底怎么分,谁也说不清。

在业绩说明会上,中芯国际公布了14纳米制程产能的扩产计划,产能将从目前3000片扩大到15000片,共分三个时间节点:2020年3月扩产到4000 片、7月到9000片、12月朝15000 片迈进。如此看来,14纳米在2020年将开始放量。

不过这15000片的产能应该有一部分是14纳米的微缩版12纳米,目前12纳米的NTO超过14nm还多,制程主要是瞄准低阶AP处理器等。

由于FinFET制程的产能非常昂贵,平均每扩充1000片需要投资1.5亿至2.5亿美元,梁孟松在业绩说明会上也强调,产能扩充前会全面评估客户需求、预算,以及让毛利率受到的冲击降至最低。如此预估未来中芯国际的7纳米产能建置应该和14纳米相当。

对于N+1之后的N+2,梁孟松表示,N+2和N+1比较在性能方面有所提升,N+1和N+2的差异仅在于成本。同时梁孟松还表示,对于N+1和N+2,不会使用EUV方案。当EUV准备就绪时,N+2的部分层将会使用EUV。

看看友商的工艺进展,台积电将于今年量产5纳米以及7纳米的微缩版6纳米,并将进行N5+试产;三星也将在今年量产7纳米(EUV)和5纳米。

来源:芯思想