车载摄像头模组主要由3部分组成:光学成像系统(镜头)、图像传感器、ISP图像处理器。IC Insights认为,自动驾驶汽车技术的不断推进将加速车载图像传感器的增长,尤其是CMOS图像传感器(CMOS Image Sensor, CIS)市场。凭借光敏度和动态性的优势,CIS可以实现较暗环境下仍然能有效识别出不同物体和在亮度差别极大的环境下识别亮部和暗部的景物,再加上成本优势,CIS已经成为车载摄像头的主流。

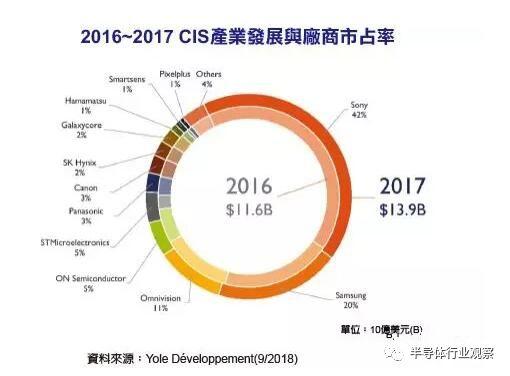

根据IC insights 2016年的报告数据,2016年全球图像传感器市场规模约为116亿美金,到2021年预计为170亿美金,CAGR为10.3%。而国金证券研究所发布的数据指出,预计到2021年,车载CIS在所有应用占比将从2015年的3%提升到14%,是增幅最大的下游应用。与此同时,市调机构Counterpoint认为车载CIS的需求估计将在2023年倍增,达到2.3亿颗,年复合增长率达19%。全球各分析机构对于车载CIS的未来都表示看好。

CIS是一种典型的固体成像传感器,通常由像敏单元阵列、行驱动器、列驱动器、时序控制逻辑、AD转换器、数据总线输出接口、控制接口等几部分组成。其工作过程一般可分为复位、光电转换、积分、读出几部分。虽然看着结构和原理简单,但是CIS却是一个门槛和技术壁垒很高的产业。受益于此前国内资本的疯狂并购,虽然车载CIS大部分市场是被美日韩等发达国家厂商把持,但中资收购的豪威科技也占据了一定的市场份额。

车载CIS主要玩家

从当前的市场局势来看,车载CIS市场未来将是BIG4厂商的相互竞争,它们分别是安森美半导体、豪威科技、索尼和三星。这四家企业中,安森美半导体和豪威科技已经在车载CIS市场布局良久,并取得了不错的成绩,把持着市场的前二位置;索尼则是全球CIS市场的龙头企业,拥有绝对的技术优势;而三星在全球CIS市场排位于索尼之后,得益于自己的工厂在产能上有很高的自由度,并且对车载CIS虎视眈眈。

安森美半导体手握“半壁江山”

根据市场调研机构Yole Développement的统计数据显示,2017年,安森美半导体在车载CIS市场中的份额达43%,遥遥领先于排名第二的豪威科技。得益于我们上述所提到的汽车摄像头市场的高增长以及更全面的产品线,目前安森美半导体在汽车CIS的市场份额仍然在扩大。根据安森美半导体官方人员的描述,目前该公司在车载CIS的市场份额已经突破了50%。

这样的成绩得益于安森美半导体三次具有前瞻性的战略收购。

2011年2月27日,安森美半导体以3140万美元完成收购赛普拉斯CMOS图像传感器业务部。2014年4月30日,安森美半导体以9200万美元现金收购图像传感器设备制造商TRUESENSE。这两次收购让安森美半导体巩固了汽车CIS市场的领先优势,并扩充了公司的人才库。

2014年,安森美半导体花费约4亿美元收购了Aptina Imaging。安森美半导体总裁兼首席执行官(CEO)傑克信(Keith Jackson)当时表示,收购Aptina Imaging令安森美半导体向汽车、工业及智能手机等终端市场扩充实力的策略目标迈进了一步。

目前,在安森美半导体的官方网站有155种CIS产品,总体销售金额占CIS市场的6%,但在车载CIS市场却保持着50%以上的占比。并且,目前安森美半导体是唯一能提供100/200/800万画素车载CIS组件的业者。随着未来汽车CIS的进一步爆发吸引更多玩家,安森美半导体能否抵住老对手豪威和“新对手”三星、索尼的冲击,值得关注。

豪威科技腹背受敌

豪威科技(omnivision,简称OV)成立于1995,专业开发高度集成CMOS影像技术。豪威科技原是美商半导体企业,2015年接受了中国私募投资财团(收购财团的成员包括清芯华创投资管理有限公司、中信资本控股有限公司和金石投资公司)的私有化收购,交易价格约为19亿美元。目前是北京豪威的主要经营实体。从统计数据上看,豪威科技目前以11%的市占率在全球CIS市场排名第三位。

豪威科技进入车载图像传感器的时间比较早,2007年就推出了首款汽车HDR-SOC传感器。在车载CIS市场上,豪威科技目前仅次于安森美半导体,排名第二位。

豪威科技的优势在于其拥有稀缺性技术专利储备,并且由于中资背景让其可以更多地借用中国汽车产业的市场优势。但是,豪威科技也不得不正视其腹背受敌的局面。目前在全球市场,索尼和三星的份额越做越大,其他厂商的生存空间越来越小。而豪威科技并不具备安森美半导体在汽车CIS市场这样的统治力,需要谨慎被竞争对手“温水煮青蛙”。

CIS霸主索尼“跨界”

索尼的CIS产品是目前日本半导体产业最具有竞争力的产品,可以说是日本半导体最后的荣耀。根据Yole的统计数据显示,2017年CIS市场规模达139亿美元,而索尼一家就占据了42%的市场,可见索尼CIS在非汽车领域具有强大的统治力。

不过,索尼CIS强归强,但是其营收主要来源在可携式产品、消费性和运算类产品。在车载CIS市场,索尼还只是挑战者而非擂主。根据《日本经济新闻》此前的报道,索尼将在未来的三个财年里(截至2021年3月)投资六千亿日元到以智能手机和汽车的图像传感器为主的半导体业务。可见,“双管齐下”的索尼并不想缺席车载CIS在自动驾驶时代的爆发。

其实,早在2015年年底,索尼就开始对车载CIS展开布局。2015年12月份,索尼将负责电子零部件业务的集团进行了架构重组,新设立三个部门:“汽车业务”、“模块业务”和“产品开发业务”。考虑到电子零部件业务主要产品就是CIS,索尼想扩大车载CIS市场份额的用意已经不言而喻。

2017年,由于摄像头在高阶车上成为标配,且ADAS和自动驾驶愈演愈烈,索尼决定进一步加码这个市场。索尼于2017年发布了号称当时业界最高分辨率度的1/1.7吋堆叠式CMOS感光元件IMX324,用于先进驾驶辅助系统的前视感应摄影机。从官方数据上看,当时该产品技术上确实领先于对手,可见索尼在CIS上强大的技术实力。

统计数据显示,目前索尼在车载CIS市场的占比不及10%,落后于安森美半导体和豪威科技。不过,业者认为,索尼在车载市场进展相对缓慢主要原因在其主供消费级产品(包括智能手机、相机),已经占据其大部分产能。目前车载CIS主要消耗的8英寸晶圆持续缺货,从上游材料厂商的动作来看属于无解,因此索尼想要将技术优势释放到车载市场还要等12英寸晶圆“救场”后才能实现。

三星不甘只做“追赶者”

和索尼情况类似,三星在车载CIS领域也属于“追赶者”。根据调研机构的统计报告,三星在全球CIS市场份额仅次于索尼,以20%的市场份额位列第二位。市调机构TSR公布的数据显示,索尼和三星两家企业在移动CIS的比例从2016年的56.3%提升到了2017年的61.8%(索尼31.5%,三星30.3%)。南韩业界相关人士表示,目前三星在全球移动CIS市场市占率已超过30%,考量未来市场需求不断增加,继华城11产线转换生产CIS后,三星将考虑其他线转产CIS,扩大非移动领域CIS的市场份额,其中汽车CIS优先级更高。

2018年,三星正式成立了传感器事业组,主管三星LSI事业部的CIS图像传感器业务,由System LSI开发室长朴庸仁担任组长。移动设备目前是CIS传感器的最大市场,不过未来几年自动驾驶汽车、安防监控等市场对CIS图像传感器的需求也会继续增长。三星不想一直屈居索尼后,“换道超车”不失为一种好办法。

索尼和三星正以堆叠3层CIS抢攻市场,所谓堆叠3层CIS是指将传感器、逻辑电路与DRAM堆叠成一个产品,可使图像处理速度变快,目前仅索尼、三星两家业者将此种技术商用化。不过,这并不意味着三星也拥有索尼一样的绝对技术领先优势,在高端CIS市场,索尼已经一家独大,苹果、华为甚至是三星的高端旗舰手机都在用索尼的CIS。三星的优势在于产能自由度,如果未来三星倾斜更多产能用以生产CIS来扩大汽车市场的份额,这对于安森美半导体和豪威科技而言都不是好消息。

其他玩家介绍

除了上述四大厂商竞争核心战场以外,面对车载CIS巨大的市场机会,还有其他CIS厂商也都跃跃欲试,包括国产厂商格科微和思特威等,下面我们就来看看这些玩家的情况。

意法半导体

意法半导体(ST)集团于1988年6月成立,是由意大利的SGS微电子公司和法国Thomson半导体公司合并而成。2017年,意法半导体实现了83.5亿美元的净收入,可见企业的实力不俗。在2017年CIS市场份额统计上,意法半导体位居第四,拥有5%的市场份额。

在车载CIS市场,意法半导体的优势在于其在车载半导体领先的地位。根据统计数据显示,意法半导体属于全球第五大汽车半导体厂商。随着车载CIS市场爆发,意法半导体势必将倾斜更多的资源。

松下

松下(Panasonic)早期叫National,1986年开始逐步更改为Panasonic,2008年10月1日起全部统一为Panasonic。松下在2017年全球CIS市场份额排名第六位,占比3%。区别于索尼的崛起,松下正在走下坡路,其核心业务家电行业问题频出,质量把控已经让市场对其失去信任,无暇他顾加上日本厂商一贯动作慢,松下在车载CIS市场应该也属于被“边缘化”的角色。

佳能

佳能(Canon)是日本一家全球领先的生产影像与信息产品的综合集团,创建于1937年,核心业务包括个人产品、办公设备和工业设备。2016年下半年,由于相机市场持续下滑,佳能的相机用CIS事业,不能再依靠集团部门订单维持,故决定开放以CIS对外销售,优先针对机器人与汽车相关厂商推销。佳能的CIS市占率在逐年下滑,从2015年的5%到2017年的3%。虽然已经切入到汽车CIS市场,不过从目前收到的效果来看并不理想。

SK海力士

海力士为原来的现代内存,2001年更名为海力士。2012年,被韩国财团SK收购,正式更名为SK海力士。SK海力士在CIS的份额也正在走下坡路,由于公司将重心放到了内存产品上,CIS市场排名从2015年的第六名到2017年的第八名。SK海力士在CIS市场倒退和其战略有关。2016年,当SK海力士将DRAM从利川M10产线移到M14产线时,M10产线的空闲并没有让公司下决心扩大CIS市场份额。如果想在1300万画素以上的高画素产品中取得获利,就只能使用12吋晶圆,显然这样的诱惑比不上DRAM。2017年年中,SK海力士又下决心要攻坚CIS市场,不过由于起点低,很难进入核心战场。

思特威(SmartSense)

思特威成立于2011年08月,公司经营范围包括半导体芯片的研发、生产及销售,集成电路领域内的技术开发等。思特威于2014年上市首款产品(一款130万像素高清CIS芯片),之后便被业界所关注。2018年7月,思特威发布了全球首款基于BSI(背照式)像素工艺的商业级30万像素Global Shutter CMOS图像传感器——SC031GS;2019年1月,思特威发布了旗下最新的400万像素1/3英寸 CMOS图像传感器 — SC4238。由此可见,思特威在CIS上的进展非常迅速。不过,由于豪威科技对国内市场及其重视,两家公司已经开打专利维权战,这对于思特威来说并不是好事。目前,该公司在安防领域处于领先位置,主要服务于海康威视和大华,也在积极布局车载CIS市场。

格科微

格科微创立于2003年,业务范围为设计、开发及销售具成本优势的高质量CMOS图像传感器芯片。2004年2月,格科微推出中国首颗0.25微米工艺10万像素CMOS图像传感器,算是历史性的突破。目前格科微的主要市场在移动终端,但是市占率在下降。根据市场调研机构TSR的数据显示,2016年到2017年格科微在移动CIS的市占率从11.3%下滑到10.2%。面对索尼和三星的压迫,换道到车载CIS市场对于中低端市场站住脚跟的格科微来说不失为一个好选择。

思比科

思比科是由归国留学人员创办的专门从事CMOS图像传感器芯片设计、生产及销售的国家级高新技术企业。从官网发布的应用范围来看,思比科已经开始布局汽车市场。目前思比科的产品主要是供应给大的手机ODM厂商,以及深圳的中小模组厂商和海外厂商,且产品多为低端产品。未来,希望思比科能在车载CIS有所突破。

比亚迪

比亚迪是一家中国汽车品牌,创立于1995年,主要生产商务轿车和家用轿车和电池。作为车厂,比亚迪也在研发自己的CIS。2003年前后,比亚迪就已经通过旗下的比亚迪微电子切入集成电路和功率器件开发业务,其芯片矩阵发展至今已初具规模。比亚迪的CIS和其电池、材料等业务类似,都对外销售,目前正在享受全球CIS涨价带来的实惠。

结语

在车载CIS市场,考虑到目前产能问题以及车载市场验证和更替的长周期,安森美半导体的领先地位将持续一段时间,并且很有可能借助集聚效应进一步扩大自己的市场优势。从位置排布来看,虽然豪威科技处于第二位置,但是难以对安森美半导体产生太大影响。总体来看,安森美半导体在车载CIS市场的未来竞争对手很可能是索尼或者三星,一个有技术优势,一个稍有技术优势外还有产能自由度优势。

从产品分布来看,国产CIS厂商还是有国产半导体厂商的“通病”,混迹在中低端市场,难言有产品竞争力。未来借助国产替代的大局势,加上国产汽车崛起的“地利”,期待国产厂商能够在车载CIS市场更具挑战力,更有话语权。

文/半导体行业观察 吴子鹏